[摘要]由于中国已经有了10%的涨跌停板限制,再增加5%和7%的两档熔断机制会不会加重市场的流动性危机?从股灾中的经验来看,在下跌市中往往会出现大面积个股跌停,产生流动性枯竭。

9月6日晚,中国证监会公开表态,正在研究指数熔断机制方案,随后9月7日,上交所、深交所、中金所三大交易所发布《关于就指数熔断相关规定公开征求意见的通知》,在保留现有涨跌停板指数的同时引进指数熔断机制。根据《征求意见稿》,当沪深300指数当日内涨跌幅达到一定阈值时,沪、深交易所上市的全部股票、可转债、可分离债、股票期权等股票相关品种暂停交易,中金所的所有股指期货合约暂停交易,暂停交易时间结束后,视情况恢复交易或直接收盘。

目前《征求意见稿》中划定的阈值包括两档:5%和7%,涨跌到达这一阈值都熔断,当触发5%熔断阈值时,暂停交易30分钟,熔断结束时进行集合竞价,之后继续当日交易。14:30及之后触发5%熔断阈值,以及全天任何时段触发7%熔断阈值的,暂停交易至收市。熔断至15:00收市未恢复交易的,相关证券的收盘价即为当日该证券最后一笔交易前一分钟所有交易的成交量加权平均价(含最后一笔交易),期权合约的收盘价仍按相关规则的规定执行。

事实上美国、法国、日本等国家资本市场都存在着熔断机制,以美国为例,1987年10月18日,《纽约时报》报道美国财政部公开倡导美元贬值,第二天道琼斯指数创下了美国股市历史上最大单日跌幅的-22.6%,这次“股灾”也促使美国证券监管部门思考金融市场稳定的制度建设,一年之后美国商品期货交易委员会和美国证券交易委员会批准了纽交所和芝加哥商品交易所的熔断机制。

目前美国实行的涨跌限制即类似熔断机制有三档阈值,即5%、10%和20%,当15秒内个股或相关指数价格涨跌幅超过5%、10%和20%,将暂停该品种交易5分钟,例如刚刚过去的2015年8月24日,在全球股市下跌的浪潮中美国三大股指期货开盘即下跌超过5%,触发了熔断机制,被暂停交易。

熔断机制对A股的影响会有多大?

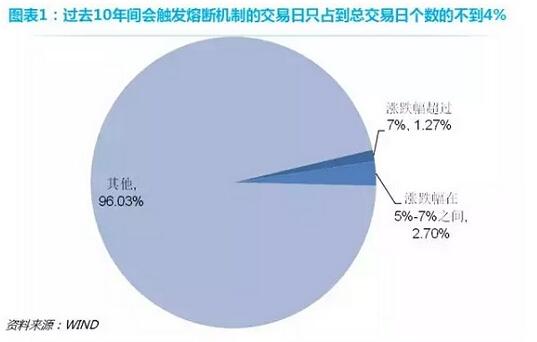

通过统计分析可以看出,目前来看影响有限,但发挥的作用会越来越大,2005年至今的2,596个交易日中,沪深300指数涨幅超过5%的交易日只有35个,其中涨幅超过7%的只有11个;跌幅超过5%的交易日只有68个,其中跌幅超过7%的只有22个。从回测的视角看,可能会触发熔断机制的交易日只占到过去10年总交易日的3.97%,涨跌幅超过7%的交易日只占到1.27%。

如果分年份考察,大多数可能触发熔断机制的交易日都发生在2007年和2014年两轮大牛市中,例如在2008年,共有19个交易日涨幅超过5%,其中7个交易日涨幅超过7%。

而两轮牛市向下调整时触及向下熔断阈值的次数更多,2008年中有24个交易日跌幅超过5%,其中有6个交易日超过7%,而在2015年至今,已经有18个交易日跌幅超过5%,其中8个交易日超过7%。需要注意的是,由于融资盘的问题,本轮股灾中踩踏行情明显相比2008年更为惨烈,超过7%跌幅的交易日个数也更多。事实上,随着交易量的提高,大盘的波动性明显加大,这也进一步提高了对于熔断机制这样稳定市场工具的需要。

有一个需要警惕的一个问题

需要警惕的一个问题是,由于中国已经有了10%的涨跌停板限制,再增加5%和7%的两档熔断机制会不会加重市场的流动性危机?从股灾中的经验来看,在下跌市中往往会出现大面积个股跌停,产生流动性枯竭,加入熔断机制的初期,散户可能会更加注重5%和7%这两个大盘点位,如果大盘下挫到这两个点位,可能会加重抛压,从而进一步挫伤流动性。但长期来看,熔断机制能够提供一个合理长度的冷静期,对于控制A股过度的投资者情绪(无论是过度悲观还是过度亢奋),都是大有裨益的。

作者:长江商学院副院长李海涛教授